En México, las entidades bancarias otorgan préstamos a sus clientes de diversas maneras. Pero para entender mejor cuáles son los créditos bancarios, debemos diferenciarlos.

Existen distintos tipos de créditos otorgados por los bancos. Algunos destinados a universitarios para que terminen su carrera, otros dirigidos a personas que necesitan un auto.

También los créditos hipotecarios que son préstamos para la compra de una vivienda y los créditos de nómina que son solicitados por los mismos cuentahabientes, para cubrir algún imprevisto y que las cuotas se descuentan directamente de la cuenta nómina.

Cada banco cuenta con diferentes productos de crédito y condiciones que varían de acuerdo al monto del préstamo, plazos y tasas.

Para conocer las características de los diferentes productos, hemos preparado una guía que puede ayudarle:

Índice de Contenido

- ¿Qué son los créditos?

- Créditos Bancarios

- Tipos de Créditos

- ¿Cómo solicitar un préstamo?

- ¿Conviene un préstamo personal?

- Solicitud de Crédito

- ¿Qué son las tasas de interés?

- ¿Qué es la CAT?

- Comisiones de Préstamos

- ¿Cuáles son los requisitos de un préstamo?

- Formas de pago de Créditos

- Plazos de pago de créditos

¿Cuál es el concepto de crédito?

El crédito es básicamente otorgarle cierta cantidad de dinero a cambio de una promesa de pago futuro, es decir, cuando celebramos un contrato de este tipo, una de las partes hace el préstamo a la otra parte y a cambio de ella recibe la promesa para que en el tiempo cumplido haga la reposición de ese bien que se le fue entregado.

Además, del “pedido de confianza” un crédito incluye el cobro de tasas de interés, comisiones y seguros.

Este pacto entre el acreedor y el deudor, se manifiesta mediante contratos que contemplan el monto, el plazo, las tasas, etc.

Créditos bancarios

Un crédito es la operación en la que una institución bancaria pone a disposición cierta cantidad de dinero, especificando un límite, el cual se establece en un contrato y ahí mismo se determina el tiempo en el que se pagará dicho crédito.

En los créditos bancarios dependiendo del monto se calcula un interés, el cual es diferente en los distintos bancos, este interés tenemos que ir pagando cada mensualidad, pero si pagas antes tu crédito los intereses se cobran hasta el momento en que liquidas la deuda y no en su totalidad.

Por lo general solicitamos créditos bancarios cuando nos es necesaria más liquidez para poder cubrir un gasto, estos créditos pueden ser solicitados a través de una cuenta bancaria o por medio de una tarjeta de crédito.

Para que esta institución bancaria pueda otorgar el préstamo bancario es necesario hacer una solicitud de préstamo con la información verídica, la cual el banco comprobará para poder otorgar el préstamo.

Es entonces cuando el banco asume un riesgo crediticio, es decir, que la persona a la que se le dará el préstamo cuenta con la solvencia para poder pagarlo.

A su vez se somete a la revisión en Buró de Crédito para saber si es un Buen candidato o no, esto significa que todas las deudas que asumió han sido pagadas a tiempo.

Para realizar los pagos se cuenta con una fecha límite mensual, la cual nunca cambia y en caso de realizar el pago después de tiempo se le cobra un interés moratorio por la tardanza.

Por lo general las instituciones bancarias te piden a un Aval, que es la persona que acepta realizar el pago de la deuda en caso de que no pueda pagar por algún motivo el titular del préstamo.

Así que antes de realizar un préstamo realiza las siguientes preguntas:

- ¿Cuál es el ingreso mensual que debo tener para que me otorguen el préstamo?

- ¿Cuál es el interés que debo de pagar?

- ¿Cuándo son los días que debo de pagar?

- ¿Cuál es el monto que pagaré mensualmente?

- ¿Cuál es el interés que me cobran por pagar a destiempo?

- ¿Cuánto te cobran por liquidar antes tu deuda?

Tipos de Crédito

Conocer los tipos de crédito existentes en la actualidad es de gran importancia, debido a que siempre buscamos un crédito que mejor se adapte a nuestras necesidades.

De acuerdo a cada necesidad y posibilidad de la sociedad debemos elegir un crédito que sea a la medida de ellas.

Los tipos de crédito son:

- Préstamo personal: Estos créditos son para poder solventar las necesidades inmediatas como los son viajes y otros gastos inmediatos.

- Prestamos ABCD: Estos créditos son los que se otorgan para la adquisición de bienes y servicios con un valor y vida útil determinada.

- Créditos hipotecarios: Es uno de los créditos más importantes, ya que son utilizados para adquirir casas o departamentos, y a su vez se encuentran amplias variedades de créditos hipotecarios.

- Tarjetas de crédito: Es otra fuente de financiamiento, la cual, hoy en día es muy utilizada por las personas que la poseen, sirve para realizar compras de manera inmediata.

- Crédito consolidado: Es un préstamo que junta todos los prestamos que se tienen al momento de contratarlo, creando un nuevo crédito único.

¿Cómo solicitar un préstamo?

- Presentándose a una oficina de un banco, informándose de los requisitos para recibir el préstamo pretendido.

- Operar por medio de Internet, resultando – en algunas entidades – favorable por economizar en cuanto a tasas y gastos administrativos.

Recomendaciones a tener en cuenta:

- Prestar especial atención a la denominada “letra chica”. Esto incluye los intereses, comisiones y gastos, además de las garantías y el plazo establecido. Es muy importante que ninguno de estos factores quede librado al azar a la hora de la firma del contrato.

- El dato principal a conocer es el costo financiero total del préstamo. Para esto, hay que comparar el Costo Anual Total (CAT), cuyo valor incluye el interés nominal, comisiones y gastos bancarios, que dan como resultado el total real del préstamo.

- En la medida de lo posible, se recomienda que la tasa del préstamo sea fija y no variable, para poder hacer una cuenta real de lo que deberá abonarse mensualmente, sin estar sujeto a variaciones.

- Si bien cuanto más largo sea el plazo menor será el costo pagado por mes, hay que tener en cuenta que a mayor plazo se incrementarán también los intereses, motivo por el cual hay que evaluar minuciosamente la situación financiera.

¿Me conviene un préstamo personal?

Mediante un crédito personal, se pone a disposición del cliente una suma de dinero acordada y por un plazo de tiempo fijado previamente.

Es el cliente quien administra dicho monto retirando o devolviendo los fondos en el momento que considere conveniente.

De esta manera, se puede abonar tanto parte como la totalidad de la deuda contraída, con la correspondiente deducción en el pago de los intereses.

Uno de los beneficios de los créditos personales, es que los intereses se pagan sólo sobre el capital utilizado. Es decir, el resto del dinero no genera intereses mientras permanezca en la cuenta sin realizar transacciones.

Una vez cumplido el plazo de vencimiento del crédito, se puede llegar a otro acuerdo con la entidad financiera para renovar o ampliar el mismo.

Factores a tener en cuenta:

- Es importante realizar una comparación entre las entidades financieras en base al costo por comisión y los gastos por otorgar el crédito en cuestión. Según cada caso, la comisión puede ser fija o bien, un porcentaje que se aplica al capital que fue solicitado.

- Otra cuestión es el costo de la cancelación de la deuda en forma anticipada. Muchas entidades suelen exigir una cantidad de cuotas mínimas y cobrar comisiones por las operaciones realizadas.

- Algunos bancos establecen como requisito para otorgar el crédito la apertura de una cuenta corriente. Los gastos de apertura y mantenimiento de la misma también deben ser tenidos en cuenta a la hora de solicitar un crédito.

Requisitos:

Éstos van a depender de la institución que los otorgue y el monto solicitado. Generalmente, los requisitos son los siguientes:

- Contar con la nacionalidad o residencia del país donde se solicite el crédito.

- Tener entre 18 y 79 años de edad, aunque puede reducirse de 21 a 65 años según la entidad. Este factor también está sujeto al monto requerido.

- Demostrar ingresos por lo menos del doble del salario mínimo.

- Tener el mismo domicilio por al menos dos años y un año en el mismo trabajo.

- Presentar identificación oficial.

- Comprobante de domicilio y de ingresos.

- En algunos casos, exigen contar con una cuenta corriente de la entidad correspondiente.

- Poseer un correcto historial crediticio.

Solicitud de crédito

Cuando solicitamos un crédito siempre nos otorgan una hoja que tenemos que llenar con los datos que nos piden y la firma de la persona que solicita el préstamo, además que algunos datos y requisitos que le piden al aval.

La solicitud de crédito para Personas Físicas pide como datos:

- Nombre del solicitante

- CURP

- Nacionalidad

- Estado civil (en caso de estar casados presentar Acta de Matrimonio)

- Edad

- Domicilio particular

- Teléfono

- Tipo de crédito solicitado

- Referencias personales

- Referencias laborales

Solicitud de crédito para Personas Morales:

- Razón social o Nombre comercial

- Registro Federal de Contribuyentes (RFC)

- Comprobante de Domicilio (Predial)

- Valor aproximado de la propiedad

- Dirección particular del propietario o del Representante legal

- Acta constitutiva

- Copia del Balance General

- Última declaración Anual

Las tasas de interés

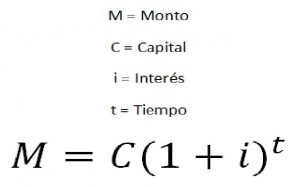

La tasa de interés de los préstamos personales es una proporción o porcentaje que se aplica sobre un capital a un determinado tiempo o plazo pactado, es el precio que se tendrá que pagar por uso de fondos prestables, también se conoce como el precio del dinero.

Esto es que cuando solicitas un préstamo o crédito (para el fin que lo necesites ya sea pago de viajes, bienes o servicios), el banco que otorgue el préstamo conforme a la capacidad de pago, cobrará un interés o dinero adicional por la cantidad prestada, por esta razón es necesario estar conscientes del compromiso que se adquiere porque en un tiempo determinado se pagara.

El monto del interés es variable basándose en la oferta y demanda de los productos y la competencia que se tenga.

Entre más solicitado sea el producto menor será la tasa de cobro, también implica las condiciones macroeconómicas interna y externas sobre las perspectivas inflacionarias.

Es muy importante antes de tramitar algún préstamo conocer los productos con los que cuentan las entidades financieras para saber cuál se ajusta a tus necesidades y cual ofrece una tasa de interés baja y el tiempo de pago.

La tasa de interés se basa en los siguientes factores:

- Es fijada por las normas del banco de México.

- Con la economía en los mercados.

- En la relación de las inversiones del banco que está otorgando el préstamo.

Las tasas más usuales son:

- Tasa de interés activa: esta es la que cubren los clientes a las entidades bancarias.

- Tasa de interés pasiva: es lo que la entidad bancaria le paga a las personas que depositan su dinero ya sea por inversión o ahorro.

- Tasa de interés preferencial: este tipo de tasas están entre lo inferior a la media o normal en lo general.

- Tasa de interés real: tasa general vigente a la tasa de inflación.

CAT en los préstamos

Desde la implementación del Costo Anual Total (CAT) se ha transparentado el mercado de los préstamos en México, ya que es obligación, según lo establecido por el Banco de México, su publicación tanto en los folletos informativos en sucursales bancarias como en las webs de las instituciones financieras.

Por lo tanto, si está interesado en contratar o comparar un crédito automotriz, prestamos personales, uno hipotecario, o una tarjeta de crédito debe prestar atención al CAT.

¿Qué elementos de un préstamo incluye el CAT? Integra la tasa de interés que aplica a la financiación, las comisiones y otros gastos que se integran al costo como comisión de apertura, gastos de investigación, seguros, etcétera.

Ahora que el CAT está vigente, le permite a los usuarios de bancos poder comparar y elegir la opción más barata ya que en un porcentual final, se resumen todos los costos en los que incurrimos al contratar un préstamo.

Si quieres, puedes conocer como se calcula el CAT, lo cual te ayudará a comprender aún más como funciona esta herramienta, porque muchos suelen escoger un préstamo por el tipo de interés, pero olvidan que lo que realmente pagarán es el CAT.

Después de los cambios que ha sufrido, debe tener presente que no se incluye el IVA como parte del CAT ya que como ha informado la Condusef, este impuesto no se cobra en algunos créditos, lo que dificulta la comparación entre opciones; y a que la tasa impositiva no es la misma en todo el país.

Recuerde que en toda la publicidad, contratos y estados de cuenta se deberá incorporar la leyenda “Sin IVA”, inmediatamente después del valor correspondiente al CAT.

Es importante mencionar que el excluir el IVA del cálculo del CAT, no implica que la institución que ofrece el crédito lo dejará de cobrar. El pago de este impuesto es una obligación por ley que se seguirá aplicando.

Otro aspecto interesante es que el CAT que se dé a conocer con fines publicitarios, se calcula con la tasa de interés promedio que corresponda al producto, y no con la tasa de interés máxima.

Cuando se informe el CAT deberá aparecer un solo valor, no mínimos ni máximos, se expresará en términos porcentuales anuales, redondeado a un decimal (por ejemplo: 29.2%), y en publicidad y propaganda se incorporará la leyenda “CAT Promedio”.

Calculadora de CAT

¿Cómo Calcular el CAT con Excel?

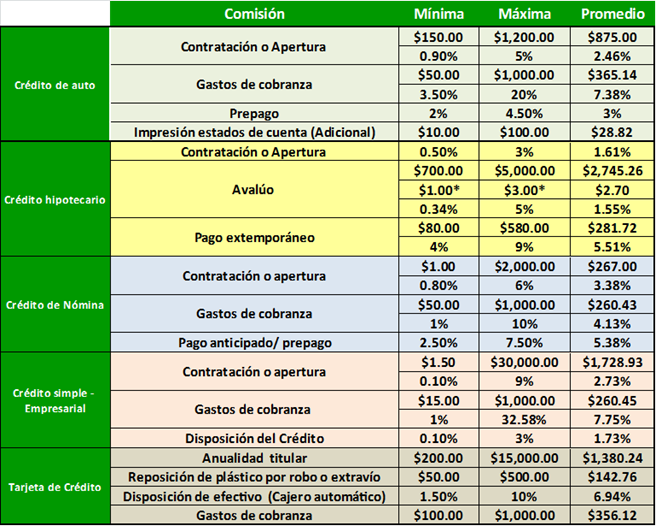

Comisiones en préstamos

Cuando solicitamos préstamos o créditos hipotecarios, tenemos que tener en claro que nos darán el dinero solicitado, siempre y cuando contemos con buena conducta en el buró de crédito.

Pero los bancos nos entregan los fondos solicitados bajo condiciones estipuladas en un contrato que incluye comisiones por esos préstamos.

Quiere decir que debemos devolver el capital solicitado más lo correspondiente a la tasa de interés que aplica a esa financiación.

A bien, los intereses, los gastos, los seguros y demás componentes de los préstamos constituyen lo que realmente debemos pagarle al banco por ese crédito, lo cual constituye el Costo Anual Total.

Entre los componentes del CAT encontramos las comisiones, un aspecto no menor a la hora de tomar en cuenta al momento de tramitar un préstamo.

El monto de estas comisiones y gastos difiere de banco a banco, algunas instituciones financieras proponen un cargo fijo, o es un porcentaje sobre el crédito a otorgar.

Las comisiones en los préstamos más frecuentes son:

- Comisión por apertura: esta comisión se paga al momento de realizar la operación del préstamo, es un porcentaje sobre el monto solicitado. Se incluye para el cálculo del CAT.

- Comisión de estudio: este tipo de comisiones se carga al inicio del trámite ya que como su nombre lo indica es del concepto de estudio y análisis lo realiza la entidad financiera para saber si se tiene una solvencia económica. Muchas veces se cobra con la comisión por apertura.

- Comisión por cancelación anticipada o por amortización: se aplica solo cuando el contrato lo estipule, en la actualidad la mayoría de los créditos, las instituciones bancarias no realizan el cargo por penalización por pago anticipado, pero si se aplica un interés moratorio por la amortización no pagada.

- Comisión por cambio de garantía: este tipo de comisiones se da pocas veces, cuando se solicita un préstamo mayor la entidad financiera pide una garantía para asegurarse que la cantidad prestada será devuelta en tiempo y forma, si por necesidad del cliente se tiene que cambiar de garantía, la entidad financiera esta en todo el derecho en aceptar o declinar dicha petición, en caso de ser aceptada el banco puede cobrar una comisión por el trámite que tendrá que realizar.

- Comisión por disponibilidad de crédito: este tipo de comisiones se cobra por lo regular solo cuando se realiza un retiro de una tarjeta de crédito y es en porcentaje fijo dependiendo del banco.

- Comisión por modificación de condiciones: esta se cobra en caso de que se realicen cambios al contrato inicial, y es un porcentaje que cada institución financiera designara en cada contrato.

¿Qué requisitos suelen pedirnos?

Cuando nos decidimos solicitar un crédito nos encontramos con que cada institución financiera nos pide diferente documentación y los requisitos.

A través de sucursales, o por Internet, nos requieren aportar datos personales y económicos de quienes serán los titulares del producto de financiación.

Generalmente los requisitos que nos piden son:

- Identificación Oficial

- Comprobante de domicilio

- Recibo de nómina

- Llenar y firmar la solicitud de crédito

- Cantidad de dinero que se requiere

- Comprobante de ingresos

- En caso de estar casada Acta de Matrimonio y comprobante de ingresos del cónyuge

- En algunos casos estado de cuenta

- Tener más de 18 meses de antigüedad en el trabajo

- En caso de ser necesario un Obligado Solidario o Aval

Cada institución te realiza un estudio socio-económico dependiendo del crédito que elijas y una revisión en el Buró de crédito para ver tu historial y decidir si te dan el crédito o no.

Formas de pago de crédito

Si usted tiene contratado un préstamo con alguno de los bancos en México, debe saber que tiene disponible diferentes canales para cancelar las cuotas de esa deuda.

Si bien en los contratos que firma cuando por lo general se da de alta el producto en una sucursal, se deja constancia de la forma de pago de ese crédito, es fundamental que lo tenga en claro para evitar duplicar ese desembolso, o que suceda lo opuesto, que se atrase por desconocer la opción que eligió.

Las alternativas que ofrecen las instituciones financieras son amplias, descuento vía nómina, pago en las ventanillas, domiciliación en cuenta corriente, transferencias electrónicas, entre otras, todo depende de lo que haya acordado.

Lo que debe tener en claro es que el banco le debe informar el importe de cada uno de los pagos que tiene que realizar por todo concepto y que incluyen entre las cantidades por pagar para el pago de crédito, intereses ordinarios, intereses moratorios, comisiones y cualquier monto relacionado con el préstamo.

Usted tiene diferentes alternativas para cancelarlo, ya que hoy existen formas de pago de crédito que se adaptan a cada cliente. Veamos cuales son:

Sucursales bancarias

Por lo general, en cualquier sucursal de la institución financiera donde lo ha contratado permite recibir en las ventanillas el pago del crédito. Si bien dependerá de cada banco, el horario de atención de lunes a viernes de 9:00 a 17:00 horas y sábados de 9:00 a 14:00 horas, y puede hacerlo en efectivo o cheque.

- Efectivo: Se acreditará el mismo día en que se realice.

- Cheque:

A. Si es a cargo del mismo banco, el pago se acreditará el mismo día.

B. Si es a cargo de otro banco y es depositado antes de las 16:00 horas, se acreditará el día hábil bancario siguiente.

C. Si es a cargo de otro banco y es depositado después de las 16:00 horas, se acreditará a más tardar el segundo día hábil bancario siguiente.

Domiciliación

Se realiza el pago mediante el servicio de domiciliaciones en el banco, el cual se acreditará en la fecha que acuerde con la entidad. Para ello deberá completar un Formato para Domiciliar el Pago de Bienes o Servicios o bien en la fecha límite de pago.

Transferencias electrónicas de fondos

Las alternativas son las siguientes:

- Si el pago se realiza a través del Sistema de Pagos Electrónicos Interbancarios (SPEI) se acreditará el mismo día.

- Si el pago se realiza dentro de cualquiera de las sucursales, se acredita el mismo día.

- Si el pago se realiza a través de un tercero autorizado, se acredita a más tardar el tercer día hábil bancario a la fecha de su recepción.

- Si el pago es realizado a través de otro banco, se acreditará a más tardar el día hábil bancario siguiente.

Es bueno aclarar que todo pago que deba realizarse en día inhábil, se podrá efectuar el día hábil inmediato siguiente sin cobro de comisión alguna.

Cajeros automáticos

Algunas entidades tienen habilitado sus ATM como una de las formas de pago de crédito. Depende de cada entidad esta operatoria porque debes tener suministrado un código para cargar.

Es vital todos los meses en donde deberemos pagar un crédito, ni bien recibimos nuestro sueldo, asignar el monto de la deuda para evitar tener que pagar otros intereses para falta de pago, evite aparecer en el Buró de Crédito.

Plazos de pago

Los plazos de pago son las fechas en las que las instituciones bancarias o financieras te dan para realizar los pagos de su crédito, por lo general estos plazos son de 6, 12, 18, 24, 36 y 48 meses dependiendo de la cantidad solicitada en el préstamo.

Sin embargo, los plazos de pago suelen tener modificaciones en las ofertas, ya que muchas veces cuando vamos a preguntar a las sucursales bancarias nos dicen una cosa, y al mes siguiente cuando regresamos nos encontramos con una novedad diferente.

Por lo tanto y para no llevarnos sorpresas, es aconsejable cuando firmemos el contrato del préstamo, leer las condiciones y exigirle a quien nos atiende en las sucursales que respete las condiciones que nos habían ofrecido, y en caso contrario, puede presentar una queja, ya que las entidades tienen departamentos que se dedican a las reclamaciones.

Pero, ¿quién es el que elige el mejor plazo para los pagos?

Bueno el mejor plazo de pago lo debe decidir el cliente, ya que este se basa en los pagos mensuales que se deben de hacer y decide cual es el monto que quiere pagar conforme a los gastos que tiene en su familia, a la vez se debe fijar en el monto que pagará total por el crédito y la tasa de interés que pagará.

Estos plazos de pago son siempre distintos en las entidades financieras, así que elegir el mejor depende únicamente de las posibilidades de pago con las que cuenta el cliente.

Pero lo que es fundamental en los plazos de pago es la cantidad mensual que se debe de abonar a la deuda, los clientes piensan que es mejor pagar poquito cuando les sale más caro.

A la hora de escoger plazos de pago tenga en cuenta algunos factores como:

A la hora de escoger plazos de pago tenga en cuenta algunos factores como:

- Enganche que exige el préstamo

- Tasa de interés

- Posibilidad de amortización anticipada

- Unificación de deudas

¿Escoger plazos de pago cortos o largos?

En primer lugar depende de la situación financiera de quien contrajo la deuda. Muchas veces, pagar a largo plazo lo que permite es cancelar cuotas con montos más pequeños, lo cual le permite no estar tan “ahorcado” cada mes.

Sin embargo, cancelar en plazos de pago más acotados lo que permiten en cancelar el préstamo en un período menor, y liberarnos de ese compromiso antes, aunque pagaremos importes más altos cada mes.

Otro aspecto a considerar son las tasas de interés que nos cobran. Si es con tipos fijos, tendremos la tranquilidad que el porcentual será siempre el mismo tanto a 12 meses como a 48 meses de plazo. La cuota se mantendrá sin cambios.

Ahora bien, si aplican tasas de interés variable, y en el transcurso de la vida del préstamo, las condiciones financieras cambian, puede que terminemos pagando más caro el préstamo.

Antes de contratar un crédito, tome en cuenta todos sus gastos y piense si se justifica o no endeudarse por un tiempo…